Foto: gob.mx

El daño de las altas tasas será extenso y profundo

Julio Serrano*

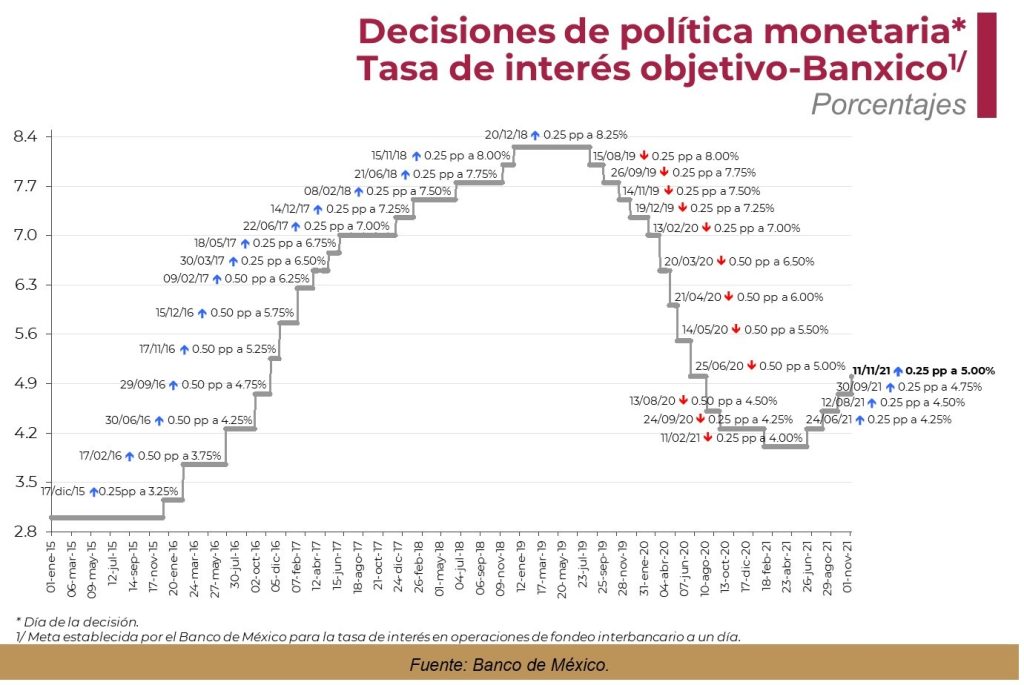

Quiero empezar con un breve recordatorio de dónde estaban las tasas de interés hace poco para apreciar su dramática subida. A mediados de mayo de 2021, menos de un año y medio atrás, la tasa de referencia del Banco de México, aquella que marca la pauta para la que pagan los Cetes y la TIIE, estaba en 4%. Hoy se ubica en 9.25% y algunos analistas creen que puede cerrar 2022 en 11%.

La principal responsable de los fuertes aumentos en las tasas de interés es la inflación (aunque también ha influido la necesidad de seguirle el paso a la Reserva Federal). De haber vivido un par de décadas de relativa calma, los precios al consumidor en nuestro país (y en casi todo el mundo) se han disparado recientemente. Se estima que terminemos el año con una inflación cercana a 8.5%.

Para reducir la inflación, el Banco de México ha tenido que subir tasas drásticamente. Estamos hablando de que en menos de 18 meses la tasa de referencia se ha más que duplicado. Un 5.25% de incremento de tasa en un periodo tan corto es una barbaridad. Estoy de acuerdo con que Banxico actúe enérgicamente para controlar la inflación: a nadie nos gustaría revivir las crisis económicas de los 80, en las que los ahorros de millones de mexicanos se evaporaron por culpa de la hiperinflación. Pero esto no quita que el daño de los fuertes aumentos en tasas sea extenso y profundo.

El impacto en las empresas endeudadas será sustantivo. No será fácil para muchas de ellas aguantar el súbito y pronunciado incremento en el costo de su deuda, sobre todo en un entorno económico reprimido, con un pronóstico de crecimiento para 2022 de apenas 2%. Debido a que la mayoría de los créditos corporativos en moneda nacional tienen como base la TIIE (y la TIIE, a su vez, tiene como base la tasa de referencia de Banxico), no será inusual ver empresas que tengan que pagar intereses de 15% o más. Podemos anticipar una ola de refinanciamientos y quiebras.

Y no solo las empresas endeudadas sufrirán los efectos de las altas tasas. Los ciudadanos no estamos exentos. Está el costo de las hipotecas. La colocación de créditos hipotecarios se ha reducido en una tercera parte a causa en gran medida del aumento en tasas. Comprar cualquier artículo a crédito se ha encarecido.

El gobierno no sale ileso. Los intereses que debe cubrir en su deuda se han disparado. Ya hoy tiene que pagar una tasa superior a 10% en Cetes a un año; más del doble que en 2021. Estos son fondos que se dejan de utilizar para gasto social o educativo.

Es cierto que hay ganadores de las altas tasas. Están los ahorradores, quienes recibirán mayores rendimientos en sus inversiones de renta fija. También está el peso, el cual es de las pocas monedas del mundo que no ha sufrido una fuerte devaluación contra el dólar. Pero los beneficios vendrán a expensas de una economía deprimida, pérdida de empleo y posiblemente de una recesión. Aun así, el daño de no combatir la inflación sería mayor.

*Integrante del Consejo directivo del CEEY. Correo: [email protected]. Columna publicada originalmente en Milenio el 6 de octubre de 2022.